節税効果大!フリーランス・個人事業主の小規模企業共済まとめ

[カテゴリ]フリーランス生活

私は、平成25年2月から「小規模企業共済」という個人事業主やフリーランスのために作られた、退職金を積み立てる共済制度に加入しています。

私のようなフリーランス(個人事業主)のwebデザイナーは、会社員のように退職金がありません。

会社を辞めて独立してしまえば、老後を生活していくためのお金の準備は自分でなんとかしなければいけないわけです。

そんな自営業者にとって小規模企業共済は、コツコツと老後の生活費を積み立てながら非常に大きな節税効果も得られるので、現在自営業をされている方はもちろん、これから独立してフリーランスなどの個人事業主になる予定の方に是非ともオススメしたい制度なんです。

「小規模企業共済」って何?

小規模企業共済は、国が作った公的な自営業者(小規模事業者)のための退職金制度(共済制度)で、個人事業を廃業した時や退職後に備えて貯蓄しながら節税もできてしまう、めちゃくちゃお得な制度です。

- 運営:国が全額出資している独立行政法人中小企業基盤整備機構

- 発足:昭和40年

- 在籍件数:約157.6万件(平成26年3月末時点)

加入資格

- 小規模の個人事業主や、その事業の経営に携わる共同経営者(事業主1人につき2人まで)

- いわゆる一人親方・フリーランスといった方

- 定められた条件に該当する中小企業の役員

家族経営規模の自営業者やフリーランスの方であればだいたい加入できます。

共同経営者ってのは、例えば夫婦で商売をされていれば奥さんのことですね。

加入資格の詳細を知りたい方は下の小規模企業共済のホームページをみてください。↓

【参考】小規模企業共済の加入資格 http://www.smrj.go.jp/skyosai/051296.html

掛金

月額:月々1,000円~70,000円までの範囲(500円刻み)で自由に決めることができます。

- 増額:加入後の掛金の増額は無条件で可能

- 減額:加入後の掛金の減額は経営悪化や病気・ケガといった理由を認めてもらう必要がありますが、大抵の場合は許可されるようです。

「小規模企業共済」のメリット

掛金払い込み時の節税効果

小規模企業共済の最大のメリットは何といっても節税効果です!

掛金の全額を所得から控除できます!!

例えば掛金限度額最大の7万円を積み立てている場合は、なんと年間84万円もの所得控除が受けられるわけです。

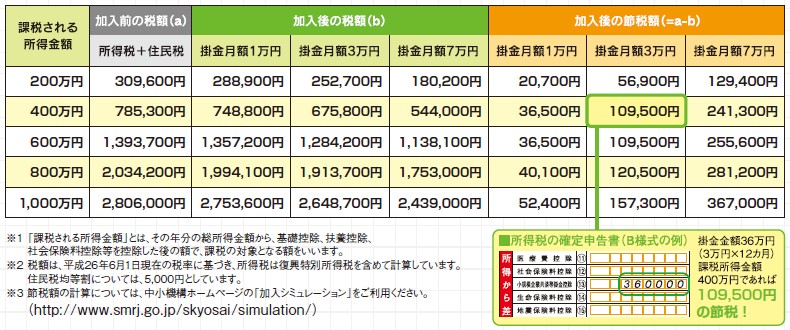

▼掛け金の全額所得控除による節税額の一覧表(クリックで拡大)

共済金受け取り時の節税効果

共済金を受け取る際も所得控除が受けられるため、払い込み時&受け取り時のダブルで節税効果があります。

共済金を一括受け取りする場合は、「退職所得扱い」になり、分割で受け取る場合は、「公的年金等の雑所得扱い」となります。

どちらの場合も所得控除を受けられるメリットがあります。

退職所得は、積み立てスタートから20年間は1年あたり40万円、その後は1年あたり70万円までの掛金が控除されます。

例えば、年間40万までの掛金であれば、退職所得控除により非課税となるわけです。

なので、「共済金受け取り時に一切税金を払いたくない!」って方は年間40万円以内の掛金にすればいいでしょう。

退職所得控除額を上回る金額については、上回った金額の半分(1/2)に対し、所得税および地方税がかかります。

ただ、退職所得控除額を上回る金額の掛金を積み立てていたとしても、掛金払い込み時の節税効果が絶大なため、トータルで考えればプラスになります。

資産運用効果

小規模企業共済は、事業を廃業したり退職した時に、それまで積み立ててきた掛金額と期間に応じた「退職金」を受け取ることができます。

一定年数以上積み立てれば、銀行などの金融機関で老後に備えた積み立てをする場合よりも高い利回りが得られます。

240ヶ月(20年)以上積み立てていれば掛金の100%以上の給付が受けられ、最大では掛け金の120%の給付が受けられます。

共済金の額は、基本共済金と付加共済金の合計金額(二階建て方式)となります。

基本共済金 + 付加共済金 = 給付される共済金の額

●基本共済金とは

掛金月額、掛金納付月数に応じて、共済事由ごとに小規模企業共済法施行令(政令)の別表において規定される金額です。

●付加共済金とは

毎年度の運用収入等に応じて、経済産業大臣が毎年度定める率により算定される金額です。

つまり、掛金額と期間に応じて決められた金額(基本共済金)に、その間の運用成績に応じてプラスαの金額(付加共済金)が給付されるということです。

少しでも多く共済金の恩恵を受けたいなら、たとえ小額からでも、早い段階で加入した方がよいでしょうね。

「小規模企業共済」のデメリット

注意すべきポイントは、

- 長期間(20年以上)続ける

- 途中で任意解約しない

ということです。

条件にもよりますが、20年以下で解約すると総合的に考えてメリットが少ないor損する可能性が高いです。

20年未満で解約すると元本割れ

掛金の納付月数が240ヶ月(20年)未満で解約した場合、受け取ることができる解約手当金は掛金合計額よりも少なくなり、元本割れしてしまいます。

12ヶ月未満で解約すると掛け捨て

12ヶ月未満で解約した場合、共済金は掛け捨てになり、解約手当金はまったく受け取れません。

申込方法

申込方法はいくつかありますが、一番カンタンな方法を書きます。

必要書類

- 契約申込書

- 所得税の確定申告書の控え(個人事業主の場合)

申込から加入までの流れ

STEP1. 契約申込書を入手する

下記のいずれかの方法で契約申込書を入手します。

契約申込書の入手方法

資料請求してもいいですが、金融機関にも申込書があるので、窓口で「小規模企業共済に加入したい」と言えば、その場で必要事項を記入・提出できちゃいます。

なので、資料請求して待ってるより一番手っ取り早いです。

STEP2. 契約申込書に必要事項を記入

資料請求をした場合、後日、自宅に契約申込書が届くので、必要事項を記入します。

金融機関で申込書をもらう場合は、その場で書けばいいので早くて楽です。

【参考】契約申込書の書き方(記入見本) http://www.smrj.go.jp/skyosai/join/index.html#2

STEP3. 振込口座がある金融機関に必要書類と申込金を提出

掛け金を引き落としたい口座の金融機関に行って、

- 契約申込書

- 申込金(前払いの掛け金を含む)←月々の掛金額を決めておきましょう

- 所得税の確定申告書の控え等の書類

を窓口で提出します。

あとはその金融機関の口座振替依頼書に必要事項を記入すれば口座引き落としの手続きは完了です。

提出した書類と申込金は、金融機関が中小機構へ送付してくれるので、何もする必要はありません。

※金融機関に行く際は「届出印」を持っていくのもお忘れなく。

STEP4. 約40日後「共済手帳」が届く

中小機構の審査完了後、「共済手帳」と「加入者のしおり及び約款」が自宅に届けば完了です。

約40日くらいかかります。

小規模企業共済加入後の届出事項変更手続き

小規模企業共済に加入した後に、住所や電話番号などの届け出事項を変更したい場合は、「届出事項変更申出書」に必要事項を記入し、中小機構へ直接送付します。

その後手続きが完了したら、「届出事項変更手続きの完了のお知らせ」が中小機構から郵送されてきます。

届出事項変更申出書の受取方法

- 共済手帳から切り外す

- ホームページからダウンロードする

- 自動発送サービスを使う

- 共済相談室にTELする

「届出事項変更申出書」は加入の際に届いた「共済手帳」に付いてるので、切り外して使えばOK。

1枚しかついていないので、2回目以降の場合は上記2~4番目の方法で。

共済金の受け取り

受け取り方法

- 一括受け取り

- 分割受け取り

- 一括受け取りと分割受け取りの併用

共済金の受け取り方法は、「一括」「分割」「一括・分割併用」の3通りがあります。

一括で受け取るより分割で受け取るほうがトータルの共済金額は多くなります。

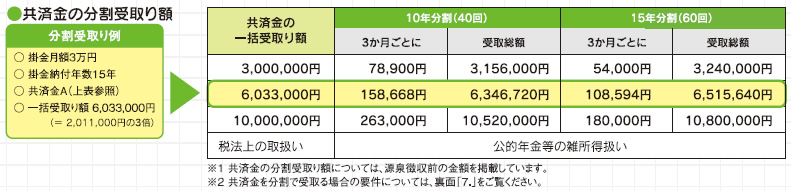

▼共済金の受取方法による受け取り額の違い(クリックで拡大)

共済金受け取り時の所得控除

サラリーマンの退職金や公的年金と同様に控除や税制上の優遇を受けることができます。

- 共済金を一括で受け取る場合は、「退職所得扱い」

- 分割で受け取る場合は、「公的年金等の雑所得扱い」

分割受け取りには、共済金の額330万円以上であることや、満60歳以上であること等の条件があります。

共済金・解約手当金の種類

- 共済金A(廃業、事業主の死亡など)

- 共済金B(老齢給付※65歳以上で180ヶ月以上掛け金を払い込んだ方)

- 準共済金(配偶者・子に個人事業を譲渡など)

- 解約手当金(任意解約など)

【参考】共済金等の種類と請求事由 http://www.smrj.go.jp/skyosai/051298.html#kyosai3

受け取り額の計算方法

基本共済金 + 付加共済金 = 受け取る共済金等の額

共済金の受け取り金額は、基本共済金と付加共済金の合計金額となります。

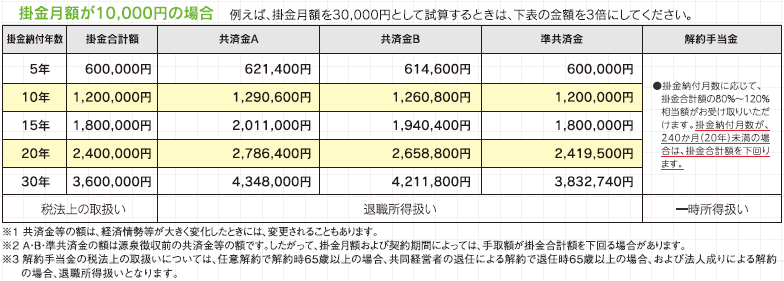

▼納付年数と掛金額の違いによる基本共済金の額(クリックで拡大)

その他の制度

契約者貸付制度

払い込んだ掛金の範囲内で、事業資金などの貸付けを受けることができます。

まぁフリーランスの方は事業資金なんてほとんど必要ないでしょうから、これはあまり利用することはないでしょう。

まとめ

小規模企業共済は、個人事業主のための退職金を積み立てる共済制度なので、老後の生活費の備えを目的とする制度なわけですが、実際に加入している人の多くは退職金の積み立てという目的よりは節税効果を求めて加入しているケースが一番多いと思います。

私自身の目的もズバリ節税です。

むしろ積み立てという部分においては、銀行などの金融機関で積み立てをする場合のように、いつでも必要な時に引き出して使うことができないというデメリットを十分に理解した上で加入する必要があります。

任意解約すると元本を大きく割ってしまう(条件によって異なる)からです。

なので、仕事を引退するくらいの年齢になるまでは使わなくても大丈夫だと思える余裕資金の範囲内で積み立てるのが理想です。

安易に目先の節税効果に目が眩んで、継続して積み立てることができないほどの掛金で加入してしまうとあとで後悔するかもしれません。(途中での掛金の減額は可能※条件付き)

詳しい情報は、小規模企業共済のホームページにありますので、掛金額などじっくりと考えてから加入しましょう。

関連コンテンツ

-

-

こんな理由で独立したら失敗するよ!フリーランスになりたい人によくある勘違い

ここ数年、ひとつの会社に縛られない“多様な働き方”が注目を集め、いろんなメディアで話題になっていますね。 例えば「ノマドワーク」や「マイクロ起業」といった新…

-

-

結局なくならない仕事とは「機械化できない仕事」じゃない?

私はフリーランスとしてwebデザイナーをやっていますが、デザイナーという職業をやっていてつくづく感じるのが、「デザインの仕事はなくならないだろうな」ということ…

-

-

フリーランスの銀行口座におすすめ!りそな銀行は複数口座開設が可能

「銀行口座なんてどこも大して違いはない」と思っていませんか? 独立してフリーランス・個人事業主になると、生活費などのプライベートのお金と仕事関係のお金を区…

-

-

簿記・経理初心者でも簡単!おすすめクラウド会計ソフトfreee

簿記や経理がわからなくても大丈夫! フリーランス・個人事業主におすすめのクラウド会計ソフトfreee(フリー) フリーランス(個人事業主)になって大…

-

-

会社員とフリーランスで異なる「労働時間」と「収入」の関係

“何をして過ごすかを自分の意思で決められる時間”は1日にどのくらいありますか? 当たり前ですが1日が24時間であることは老若男女みんな同じですし、どんな生き…

-

-

国民年金の2年前納がクレジットカード払い可能に!口座振替二年前納とどっちがお得?

これまで国民年金保険料を2年前納する場合、納付方法は口座振替しかありませんでしたが、ついに平成29年4月分から現金とクレジットカード納付による国民年金保険料の…

-

-

「会社員生活が向いてない人」と「フリーランス生活が向いてない人」の違い

Web業界などでは、ある程度の年数を会社勤めをして経験を積んだ後、フリーランスとして独立していく人が結構います。 現在、企業の中でwebデザイナーとして働い…

-

-

webデザイナーが働く業界は離職率が高く過酷なのにブラック企業と呼ばれない理由

最近何かと話題に上がり、社会問題にもなっている「ブラック企業」。 ご存じの通り「ブラック企業」とは、長時間におよぶサービス残業や手当なしで休日出勤させるなど…

-

-

フリーランスって実は「ブルーオーシャン」だと思う件

フリーランスしとて仕事をするようになって3年余り。 独立する前は、それなりに不安やリスクも感じてましたが、最近ふと思ったことがあります。 それは、 フリ…

-

-

【おすすめサイト】女性フリーランスをつなぐコミュニティサイト『Rhythmoon(リズムーン)』

今回ご紹介するサイトは、フリーランスになることを目指す女性や、フリーランスとして働いている女性にターゲットを絞った情報&コミュニティサイト『Rhythmoon…